2025년 솔라나 생태계는 급격한 성장을 거듭하고 있습니다. 그 중심에는 마리네이드, 지토, 카미노와 같은 디파이 프로토콜이 자리잡고 있습니다. 이러한 프로젝트들은 솔라나의 높은 속도와 낮은 거래 수수료를 활용해, 디파이(탈중앙화 금융) 공간에서 강력한 입지를 구축하고 있습니다. 특히, 유동성 스테이킹과 레버리지 투자와 같은 혁신적인 기능을 제공하며 투자자들의 주목을 받고 있습니다.

이번 글에서는 각 프로젝트의 특징과 현재 생태계 내 위치를 분석하고, 그들이 제공하는 투자 기회에 대해 살펴보겠습니다.

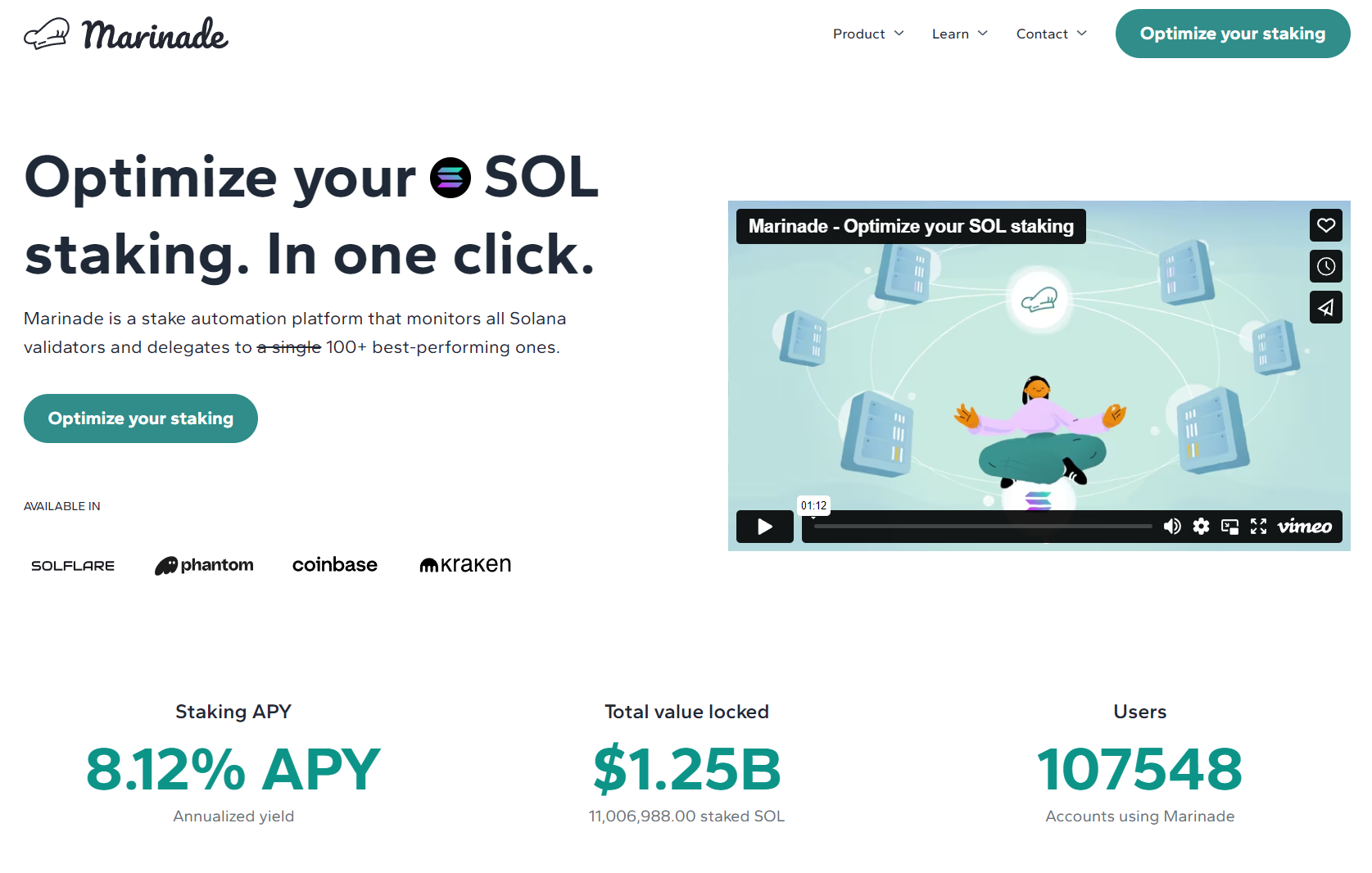

마리네이드 파이낸스(Marinade Finance)

마리네이드 파이낸스는 리도(Lido) 같은 솔라나 기반 유동성 스테이킹 프로토콜입니다. 솔라나 가격이 한참 고공행진을 앞두고 있던 2021년 2월 솔라나 해커톤 행사에서 처음 소개됐으며, 현재 솔라나 생태계에서 TVL이 가장 높은 프로젝트입니다.

마리네이드 파이낸스에서는 기본적으로 두 가지 모드의 스테이킹을 사용할 수 있습니다. 하나는 솔라나 벨리데이터 풀에 그냥 스테이킹을 위임하는 방식, 다른 하나는 mSOL 토큰을 받고 솔라나(SOL)를 스테이킹하는 유동성 스테이킹 방식입니다. 전자는 좀 더 손쉽고, 스테이킹 이자가 자동으로 복리처럼 적용되는 장점이 있습니다.

하지만 이더리움-리도 파이낸스의 관계에서도 알 수 있듯, 진짜 중요한 것은 mSOL 토큰을 이용한 유동성 스테이킹 방식입니다. 솔라나 디파이 생태계 사용자는 마리네이드에 유동성 스테이킹을 하고, mSOL 토큰을 받아, 다른 디파이 프로토콜에서 금융 활동을 하는 식으로 활용하기 때문입니다. 솔라나 생태계에서 1mSOL은 1SOL의 가치로 통용됩니다.

24일 기준 마리네이드 파이낸스의 TVL은 약 12억3900만달러입니다. MNDE 토큰 가격은 0.3달러입니다.

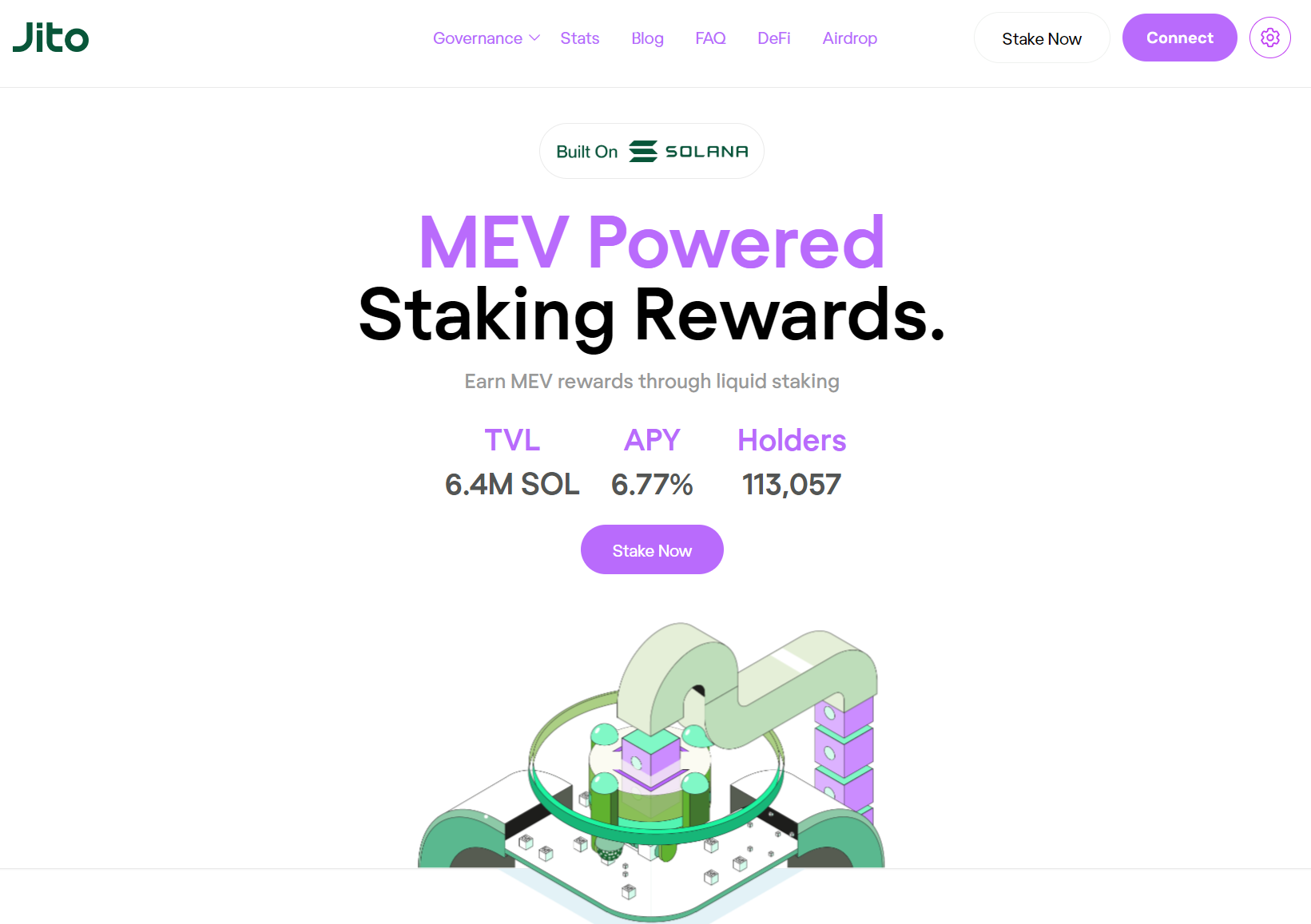

지토(Jito)

지토는 매우 최근인 올해 12월 7일 출시된 유동성 스테이킹 프로토콜입니다. 보름 정도만에 7억달러가 넘는 TVL을 끌어들이며 고속 성장을 하고 있는데요, 기본적으로는 마리네이드 파이낸스와 비슷한 방식입니다. 지토 프로토콜에 SOL을 예치하면 그 대가로 유동성 스테이킹 토큰인 JITOSOL을 받을 수 있죠. 나중에 이 JITOSOL을 상환하면 스테이킹한 SOL을 되찾을 수 있고요.

이 프로토콜의 가장 큰 특징은 기존 솔라나 네트워크와는 따로 벨리데이터를 구동하면서 블록 생성 과정에서 생기는 추출 가능 최대 가치(Maximum extractable value, MEV) 수익을 JITOSOL 보유자에게 나눠준다는 것입니다. MEV란 블록체인 거래를 처리하는 과정에서 발생하는 일종의 차익거래 기회를 말합니다. 그러니까 1 JITOSOL을 그냥 보유하고 있으면 기존 솔라나 스테이킹 보상에 MEV 보상까지 추가로 받게 되는 셈이지요.

이것이 지토가 출시 직후부터 빠르게 솔라나 생태계의 자금을 끌어당기고 있는 비결입니다. 24일 기준 지토의 TVL은 7억2200만달러입니다.

요즘 가장 많은 자금을 모으고 있는 플랫폼 답게 지토 프로토콜의 거버넌스 토큰인 JTO도 큰 관심을 받고 있습니다. 7일 개당 1.79달러로 출시된 JTO 토큰은 48시간만에 4.39달러로 급등했다가 24일 현재는 2.59달러 선을 횡보하고 있습니다.

JTO 토큰 가격이 초기에 급등했다가 떨어진 이유는 비슷한 시기에 2억2500만달러 어치의 무료 JTO가 에어드랍됐기 때문입니다. 이 에어드랍으로 토큰 가격은 떨어졌지만 지토와 솔라나 디파이 생태계에 대한 관심도는 크게 올라가는 효과를 거뒀습니다.

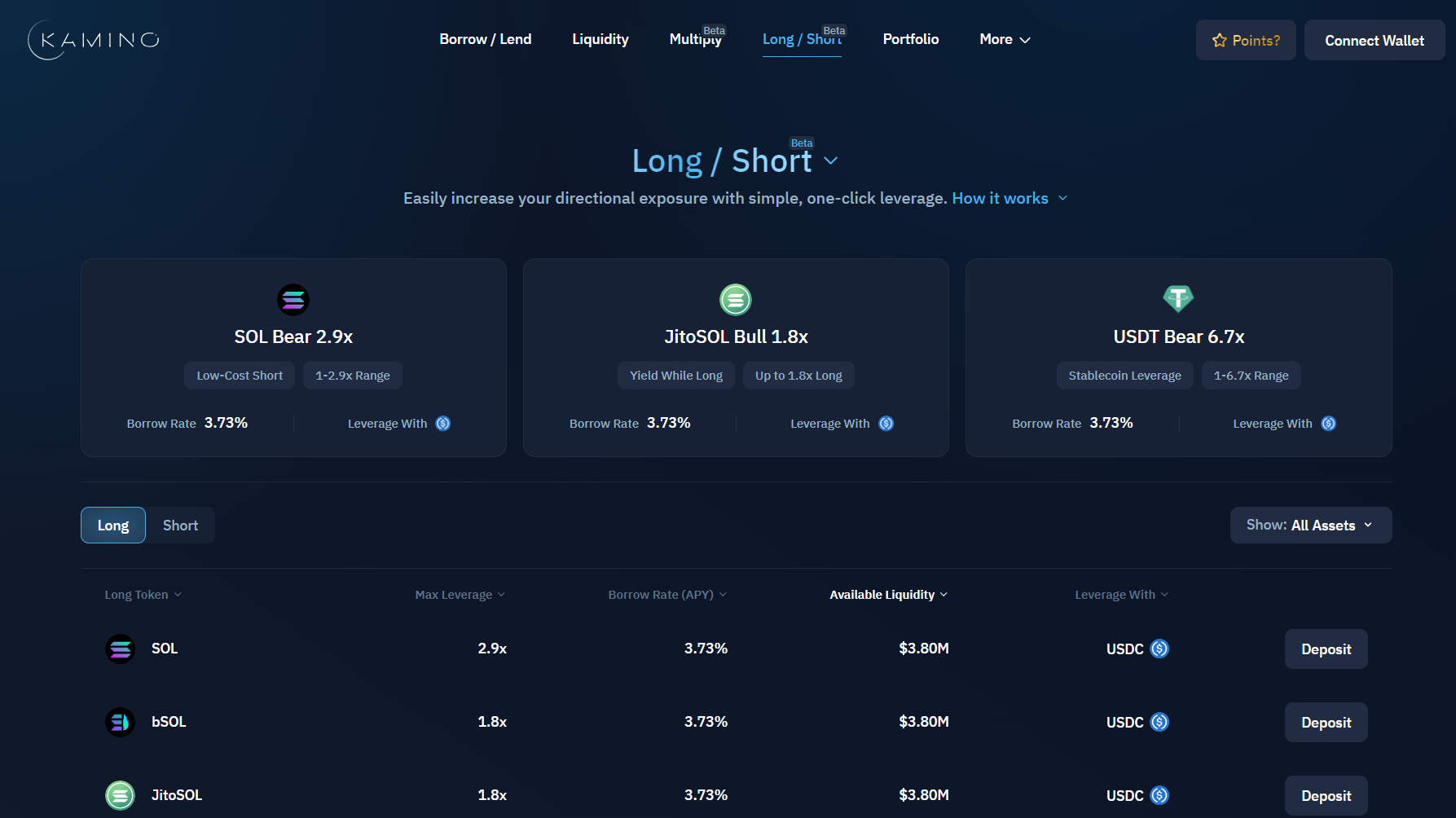

카미노(Kamino)

카미노는 예치와 대출, 레버리지 투자 등을 쉽게 할 수 있도록 만들어놓은 솔라나 기반 디파이 프로토콜입니다.

현재 사용할 수 있는 기능은 대출, 예치, 유동성 공급, 멀티플라이 볼트(Multiply Vault)와 롱/숏 볼트(Long/Short Vault) 다섯 가지인데요, 홈페이지에 들어가보면 모든 메뉴가 간단한 클릭 몇 번으로 실행할 수 있게끔 설계해 놨습니다.

특히 롱/숏 볼트의 경우는 다른 디파이 거래소의 무기한 선물 거래와 유사한 UI를 가지고 있습니다. 솔라나 생태계에서 몇 안되는 레버리지 투자를 지원한다는 점에서 기대를 모으고 있습니다.

카미노 파이낸스는 아직 초기 단계의 프로젝트입니다. 그럼에도 솔라나 디파이 프로토콜 중 4번째로 많은 2억2756만달러 상당의 TVL을 기록하고 있습니다. 이렇게 된 이유는 카미노도 지토처럼 사용자들을 대상으로 대규모 에어드랍을 예정하고 있기 때문입니다. 빠르게 급등한 솔라나 가격과 솔라나 생태계에 대한 기대감을 반영하고 있는 수치로 이해하면 되겠습니다.

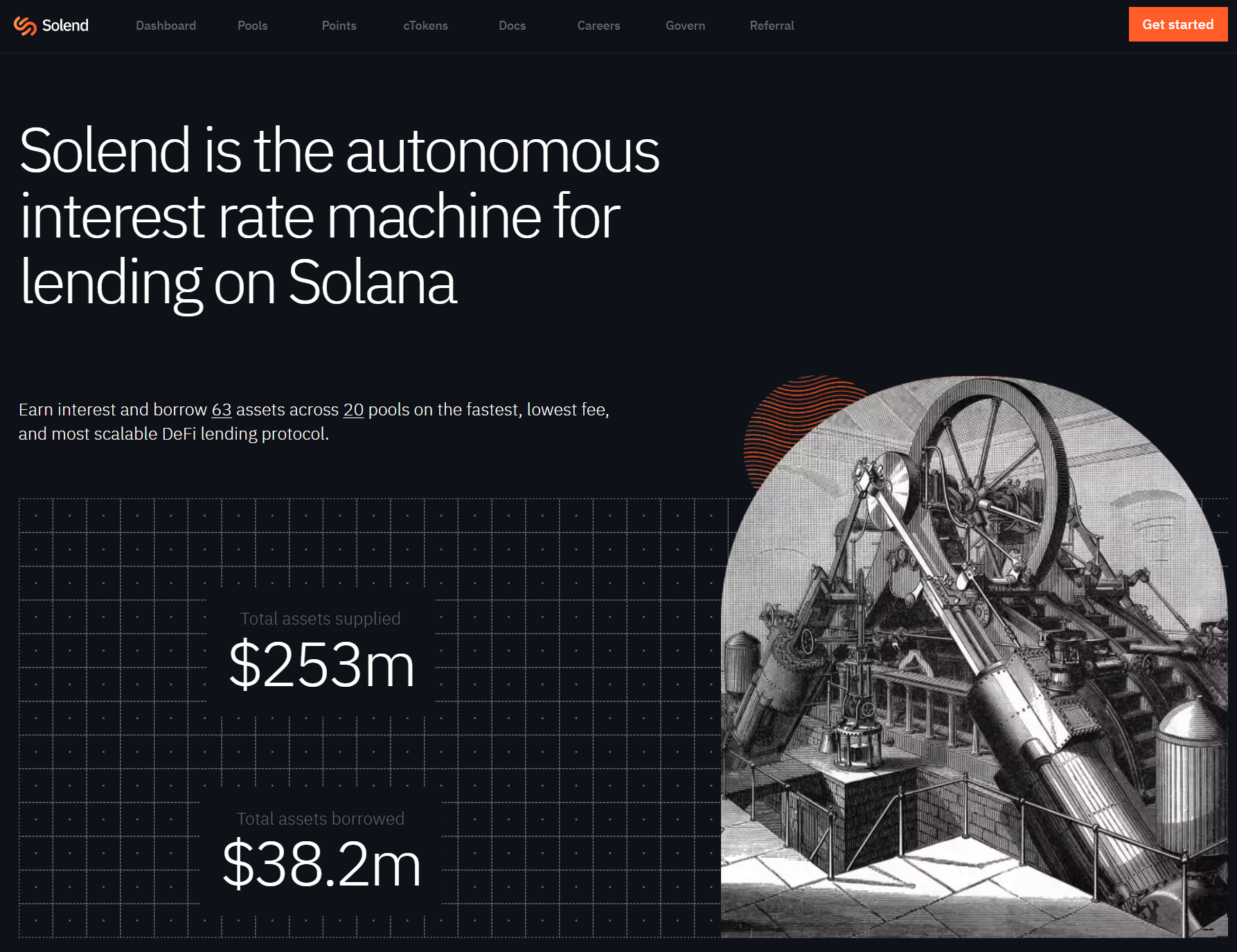

솔렌드(Solend)

솔렌드는 지난 2021년 6월 공개됐던 솔라나 생태계 첫 대출 프로토콜입니다. 말 그대로 솔라나의 최대 전성기와 FTX 파산 이후 이어지는 쇠락기를 함께 경험한 ‘산 증인’ 격이라고 볼 수 있겠습니다.

기능 면에서 매우 특별한 부분은 없습니다. 레버리지를 활용해 이율을 높여주는 ‘터보 솔라나 풀’을 2021년부터 운영 중이며, 거버넌스 토큰인 SLND 에어드랍을 인센티브로 솔렌드로 유동성을 끌어들이는 정석적인 운용을 하고 있습니다.

독특한 점이라면 디파이스럽지(?) 않게 솔렌드 V2에서 예치금 보호 기능을 도입했다는 것입니다. 솔렌드는 FTX 파산 사태 때 SOL 가격이 급락하면서 예치금 출금이 불가능한 ‘뱅크런’ 상황을 겪은 바 있습니다. 솔렌드는 이때의 교훈으로 현물 가격 기준으로 청산이 되는 계약 알고리즘을 상당히 보수적으로 운용하고 있습니다.

TVL은 2억1199만달러로 연혁에 비해서는 많지 않은 편입니다. 솔렌드의 거버넌스 토큰인 SLND 가격은 큰 변동성이 심한 것으로 유명합니다. 올해 초부터 현재까지 약 704.82% 상승해, 24일 현재는 개당 2.51달러 선에서 거래되고 있습니다.

오르카(Orca)

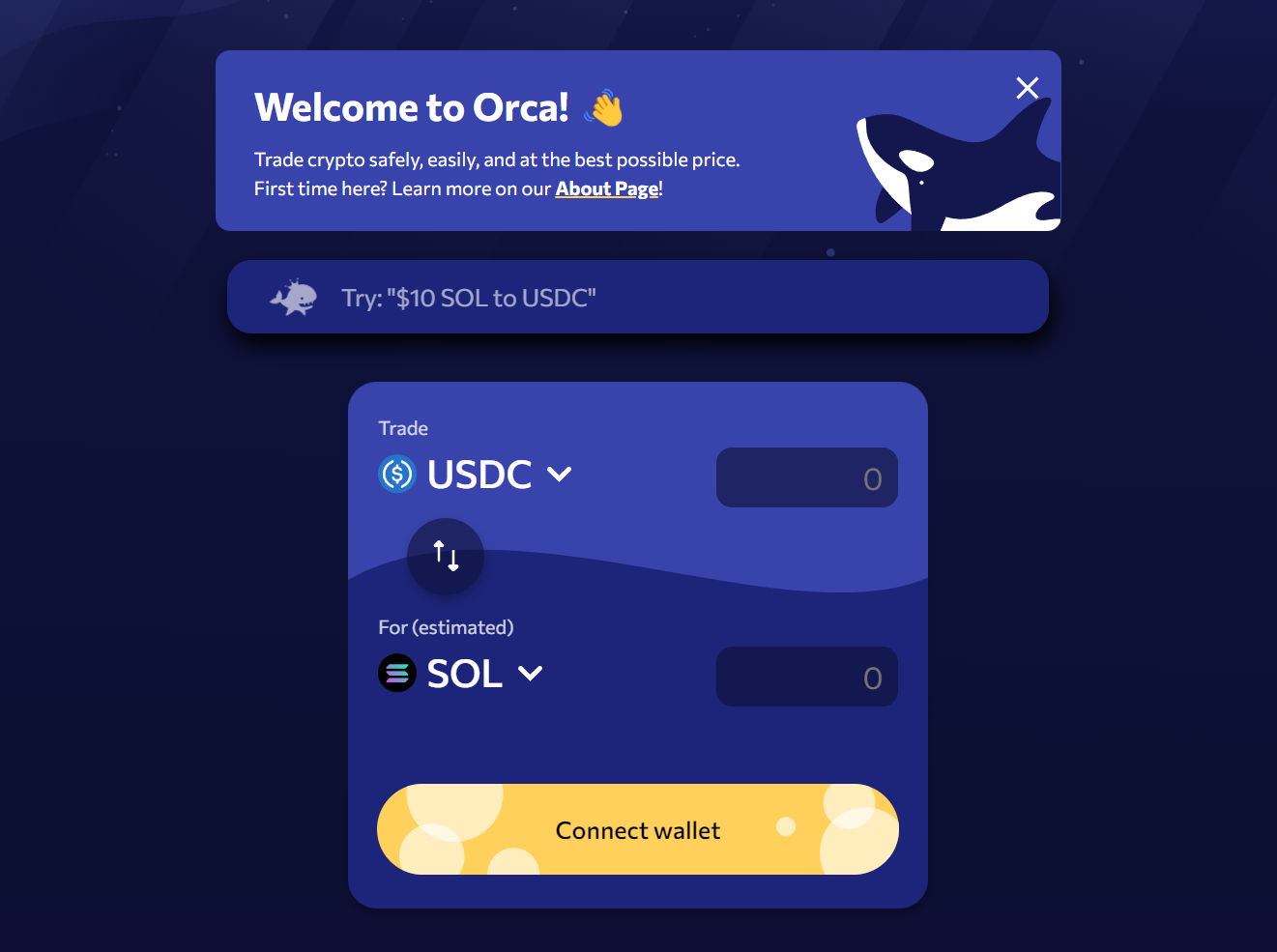

오르카 역시 FTX 파산 시절을 버티고 살아남은 탈중앙화거래소(DEX) 프로토콜로, 현재 솔라나 내 DEX 점유율 1위를 차지하고 있습니다.

솔라나 초기 DEX들은 대부분 세럼 프로토콜을 사용했었는데, 그런 DEX들은 FTX 파산과 함께 세럼 프로토콜이 망가지면서 일거에 망했지만 자체 유동성 풀을 보유하고 있었던 오르카는 시장의 파고에서 살짝 벗어나 빠르게 점유율을 높였습니다.

현재 지원하는 기능은 크게 토큰 교환, 유동성 풀 투자, 이자 농사 세 가지입니다. 오르카 거버넌스 토큰인 ORCA는 DEX 내에서 유동성을 제공하는 유동성 공급자(LP)에게 보상으로 주어집니다.

24일 현재 오르카의 TVL은 2억390만달러 정도입니다. 역사적으로 보면 2022년 6월 10일 정도의 수준인데, 당시 토큰 가격이 개당 0.8달러였던데 반해 현재 ORCA 가격은 개당 7.84달러에 달합니다.

결론 : 솔라나 디파이, 변동성이 높지만 기회도 많은 시점

솔라나 가격이 연초 대비 10배 가량 오른데에는 일종의 착시 효과가 있습니다. 시기적으로 봤을 때 지난해 말, 올해 초가 FTX 사태로 인한 여파를 제대로 맞으면서 SOL 가격이 지나치게 저평가 됐던 시점이라는 이유에서입니다.

SOL이 많이 오르긴 했지만 전고점 대비 아직 1/3 수준의 가격입니다. 그동안 크립토 업계에서 투자금이 이동했던 전례를 떠올려 보면 SOL의 인기가 생태계 다른 디앱 코인들로 전이될 가능성도 충분합니다. 솔라나는 여전히 투자를 고려해볼 수 있는 블록체인이라는 얘기입니다.

다만 생태계 TVL 수준으로 비교해 보면 솔라나 생태계가 아직 충분히 많은 유동성을 확보하지 못했음에도 SOL 급등 효과로 가격부터 따라 오른 디파이 프로젝트 코인들도 존재한다는 것을 알 수 있습니다. 그런 측면에서 봤을 때 SOL 생태계 코인들에 대한 ‘묻지마 투자’는 신중할 필요가 있습니다.

마리네이드 파이낸스는 기본적인 유동성 스테이킹 기능을 제공하며, mSOL 토큰을 활용해 다른 디파이 프로토콜에서 활동할 수 있습니다. 반면 지토는 MEV(최대 추출 가능한 가치) 수익을 보유자에게 분배하는 고유한 기능을 가지고 있어, SOL을 예치한 사용자에게 추가적인 수익 기회를 제공합니다.

카미노는 예치, 대출, 유동성 공급과 더불어 레버리지 투자와 롱/숏 볼트를 제공하는 디파이 프로토콜입니다. 특히, 레버리지 투자를 지원하는 점에서 다른 솔라나 디파이 프로토콜들과 차별화됩니다.

솔렌드는 솔라나 생태계의 첫 대출 프로토콜로, 최근 예치금 보호 기능을 추가하여 안전성을 강화한 점이 특징입니다. FTX 파산 이후 교훈을 반영해 보다 보수적인 청산 알고리즘을 운용합니다.

오르카는 FTX 파산 이후에도 자체 유동성 풀을 보유하고 있었기 때문에 시장에서 빠르게 점유율을 늘렸습니다. 현재 솔라나 내 DEX 점유율 1위를 기록하며, 유동성 공급자에게 보상을 제공하는 방식으로 운영됩니다.

![솔라나 디파이 프로젝트 ‘잠재력’ Top 5 [2025년]](/_mfes/post/_next/image/?url=https%3A%2F%2Fassets.beincrypto.com%2Fimg%2FEeL-IAo-LiieFXP8xxSSogi_XFc%3D%2Fsmart%2Faca096209a2643dfb98eec9e3e95d148&w=1920&q=75)

![주목해야 할 솔라나 밈코인 10종 [2025년]](/_mfes/post/_next/image/?url=https%3A%2F%2Fassets.beincrypto.com%2Fimg%2F2cL-pUsxBmfCtsGDhA1LpEtu7yc%3D%2Fsmart%2Fa19f7d5c8c8641e199687f7bccf73f4e&w=3840&q=75)