전미경제연구소, MIT 공대 경영대학원, ‘테라가 망한 이유’ 논문 출간

4월 23일(현지시각) 전미경제연구소(nber.org)에 ‘자금이탈의 해부: 테라 루나 붕괴 사태(ANATOMY OF A RUN: THE TERRA LUNA CRASH)’라는 논문이 발표됐다.

저자는 앙투아네트 쇼어 매사추세츠공과대학(MIT) 슬론 경영대학원(MIT Sloan) 조교수와 이고르 마카로프 런던정치경제대학교(LSE) 조교수 등이다.

전미경제연구소는 1920년 탄생한 미국의 비영리 민간연구조직으로 미국 경기 분석에 있어 최고 권위를 가진다고 평가받는다.

MIT 슬론은 파이낸셜타임즈 선정 2023 전 세계 MBA(경영대학원) 순위 11위를 차지한 세계적인 명문이다. LSE도 자타가 공인하는 세계적인 명문 공립대학이다.

“테라, 앵커프로토콜 대규모 출금 때문에 망해”

논문은 앵커프로토콜(앵커)에서 대량의 UST 출금을 테라 사태의 가장 큰 원인으로 꼽았다.

앵커는 테라의 디파이(DeFi·탈중앙화금융) 서비스다. 연 20%의 고이율을 약속해 큰 인기를 끌었고 테라 서비스의 중심에 있었다.

논문은 “테라 서비스 중심에 UST가 있었고 UST의 가장 큰 사용처인 앵커에서 대량 출금이 나타나면서 테라 사태가 발생했다”고 판단했다.

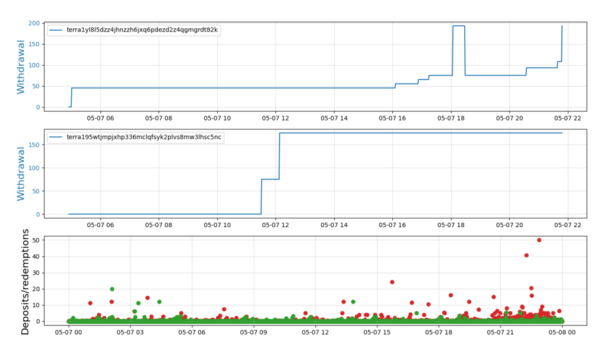

우선 “5월 7일 두 지갑이 앵커에서 4억UST(당시 기준 약 5000억원)를 출금하면서 대규모 출금의 징후가 나타났다”고 설명했다.

이어 “이후 앵커에서 출금이 늘어나면서 커브와 바이낸스에서 UST 가격이 하락하기 시작했다”고 덧붙였다.

논문은 앵커에서 두 지갑이 4억UST를 출금한 사건을 테라 사태의 시발점으로 봤다. 그동안 업계에선 ‘이더리움 기반 지갑 A’의 거래를 UST 디페깅(1달러 가치 연동 실패)의 주요 원인으로 분석해 왔다. 다른 원인을 제시한 것이다.

편의상 앵커에서 4억UST를 출금한 지갑 두 개를 지갑 T1, T2라고 부른다(논문에선 지갑 A, B로 표현했는데 이더리움 기반 지갑 A와 헷갈릴 수 있어 임의로 바꿨다). 논문은 온체인데이터를 분석해 테라 사태 촉발 순서를 다음과 같이 정리했다.

1. T1 지갑이 5월 7일 오전 5시경 4500만UST(당시 기준 약 572원)를 앵커에서 출금해 바이낸스로 이체.

2. T2 지갑이 5월 7일 오후 12시경 1억7500만UST(당시 기준 약 2223억원)를 웜홀 브리지(체인 간 이동 서비스)를 통해 이더리움 체인으로 보냄.

3. T1 지갑이 5월 7일 오후 5시 3500만UST(당시 기준 약 445억원) 앵커에서 추가 출금.

4. T1 지갑이 5월 7일 오후 8시 30분~9시 30분 2000만UST(당시 기준 약 254억원) 앵커에서 출금해 모든 자금 바이낸스로 이체.

5. T1 지갑이 5월 7일 오후 9시 52분경 8500만UST(당시 기준 약 108억원)를 앵커에서 출금해 웜홀 브리지를 통해 문제의 지갑 A로 전송.

6. 지갑 A가 8500만UST를 8450만USDC(당시 기준 약 107억원)로 바꿈.

7. UST 디페깅 가속화 이후 테라 생태계 붕괴.

논문은 T1, T2 지갑의 주체는 명확하게 밝히진 않았다.

앞서 업계에서는 T1 지갑과 A 지갑의 소유주가 같고 TFL이거나 LFG일 수 있다는 분석이 있었다.

블록체인 보안 기업 웁살라시큐리티는 2022년 6월 온체인 포렌식을 통해 “지갑 T1, 지갑 A, LFG 지갑이 모두 같은 주인 소유일 가능성이 높고 TFL이나 LFG가 스스로 테라를 붕괴하는 자금거래를 했을 가능성이 높다”고 분석한 바 있다.

“알라메다, 관계사 FTX 악용했을 수도”

논문은 분석 결과 FTX 모회사 알라메다리서치가 FTX를 악용했다고 분석하고 이것이 테라 사태를 촉발했을 가능성도 제시했다.

2022년 11월 FTX는 법정관리를 신청했고 모회사인 알라메다에 고객 자산을 불법 대출해 준 혐의 등으로 샘 뱅크먼프리드(SBF) 전 FTX 최고경영자(CEO) 등이 기소됐다.

FTX 붕괴 사태는 2022년 11월 알라메다 자산 중 대부분이 FTX의 자기발행코인인 FTT(FTX토큰)으로 구성된 게 밝혀지면서 시작됐다.

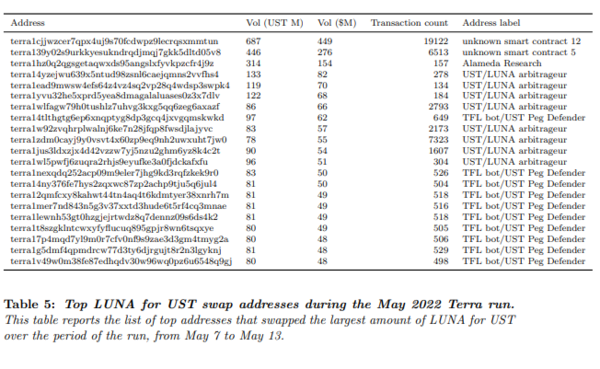

논문은 “(5월 7일 이후) 대규모 UST를 LUNA로 교환한 상위 20개 주소를 보면, 1위와 2위는 주체를 알 수 없는 스마트계약 주소이고, 3위가 알라메다”라고 밝혔다.

또 “알라메다는 앵커 예치자 중 가장 큰 규모의 UST를 LUNA로 바꿨다”고 했다.

이에 대해 “다른 앵커 예치자들은 스왑 비용이나 거래소의 LUNA 가격 불확실성 때문에 섣불리 UST를 LUNA로 바꾸지 않았을 수 있다”고 설명했다.

논문은 “(그러나) 알라메다는 관계사이자 밀접하게 관련돼 있던 FTX를 악용해(exploit) 다른 시장 참여자에 비해 비교 우위를 가지고 UST를 LUNA로 바꾼 것으로 보인다”고 설명했다.

논문 자료를 보면, UST를 LUNA로 바꾼 주소 중 UST 거래량이 가장 많은 1위와 2위는 스마트계약 주소, 4위~20위는 차익 거래를 노린 주소나 UST 페깅 방어를 위한 TFL 봇 주소다.

논문은 “상위 20개 주소 중 알라메다와 특정 주소 1개만이 앵커에 UST를 보유하고 있었다”고 설명했다. 논문을 보면,

당시 알라메다는 3억1100만달러 상당의 UST를 앵커에 예치해 뒀다.

즉, 테라 사태 당시 보유하던 UST를 LUNA로 바꿔 간 사람들은 대부분 차익 거래를 노렸던 사람들이었다. 앵커 이용자는 알라메다와 다른 주소 한 곳밖에 없었다.

다른 앵커 예치자들은 중앙화 거래소에서 발생한 LUNA 가격 불안정성 때문에 쉽사리 UST를 LUNA로 바꾸지 못했다.

그러나 알라메다는 FTX와 사실상 한 몸이었기 때문에 앵커에서 UST를 인출해 LUNA를 바꿨을 수 있다는 설명이다.

그러나 논문은 알라메다가 바꾼 LUNA를 어디에 사용했는지는 따로 설명하지 않았다.

“기관보다 개인 투자자가 큰 손실”

논문은 기관보다 개인 투자자가 테라 사태로 더 큰 손실을 봤다고 분석했다.

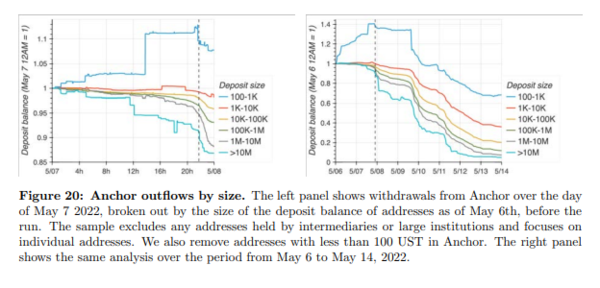

논문은 “1000만UST 이상을 앵커에서 보유한 (대규모) 투자자는 다른 투자자들보다 더 일찍 자금을 출금하기 시작했고 5월 12일엔 거의 100%를 출금했다”고 설명했다.

이어 “반면 1000~1만UST 보유 주소는 5월 9일부터 출금을 시작했고 5월 12일까지도 약 50%의 예치금이 앵커에 남아 있었다”고 덧붙였다.

간단히 말해, 대규모 UST 보유자들이 소규모 보유자들보다 더 빨리 위기 상황을 벗어나기 위해 앵커에서 UST를 출금했다는 뜻이다.

논문은 또 “1000만UST 이상 보유 주소는 26%, 100만UST 이상 보유 주소는 32%의 손실을 보였지만, 1만UST 미만 보유 주소는 60%, 1000UST 미만 보유 주소는 76%의 손실을 보였다”고 덧붙였다.

논문은 전통금융과 탈중앙화금융에서 나타난 대규모 출금 원인의 차이에 주목했다. 논문은 “전통금융에서는 은행 대표나 내부자 등 대규모 예금자들이 정보에 부당하게 접근하면서 대규모 예금자들이 소규모 예금자들에 비해 손해를 잘 피하는 경우가 있다”고 말했다.

그러나 “테라 사태의 경우는 모든 사람들이 대규모 예금자의 움직임을 볼 수 있으므로 전통금융과는 다르게 접근했어야 했다”고 설명했다.

그러면서 “분석 결과 소규모 앵커 예치자들은 실시간으로 보이는 블록체인 정보를 처리할 능력이 부족했고 또 그러기에는 비용이 많이 들었다”고 설명했다.

또 “이에 따라 대규모 예치자들은 앵커에서 돈을 제 때 인출했지만 소규모 예치자들은 돈을 뺐다가도 낮은 가격에 UST를 구매하려고 다시 앵커에 들어가는 경우도 있었다”고 했다.

소규모 예치자들은 실시간으로 나타나는 블록체인 정보를 보고 가격 흐름을 따라가지는 못했다.

그 때문에 오히려 UST가 다시 오를 것을 기대하며 다시 앵커에 코인을 예치해 UST를 낮은 가격에 사려고 시도하면서 손실이 늘어났다는 의미로 풀이된다.

이 기사는 디지털애셋㈜이 작성 및 발행했으며, 비인크립토-디지털애셋의 콘텐츠 제휴에 따라 게재합니다. 기사 원문 보기

비인크립토 웹사이트에 포함된 정보는 선의와 정보 제공의 목적을 위해 게시됩니다. 웹사이트 내 정보를 이용함에 따라 발생하는 책임은 전적으로 이용자에게 있습니다.

아울러, 일부 콘텐츠는 영어판 비인크립토 기사를 AI 번역한 기사입니다.