탈중앙화 스테이블코인 DAI가 메이커다오의 엔드게임(Endgame) 토크노믹스에 이어 엉뚱한 이유로 헤드라인을 장식하고 있다. 일부는 테라 생태계의 붕괴와 UST 디페깅 사태를 떠올리며 우려를 제기한다.

스테이블코인, 특히 탈중앙화 스테이블코인은 대개 세계 규제 당국이 제기하는 불확실성에 직면해 있다. 정부 규제 당국은 여러 이유에서 탈중앙화 스테이블코인을 곱게만 보지 않는다.

탈중앙화 스테이블코인은 수많은 여타 암호화폐처럼 기존 금융 시스템 밖에서 운영된다. 규제 당국은 경제에 미칠 수 있는 잠재적 영향이나 자금 세탁, 테러 자금 조달 같은 불법 활동에 사용되는 것에 대해 우려한다.

작년에 메이커다오의 공동 창립자 룬 크리스텐슨(Rune Christensen)은 토네이도 캐시에 대한 제재가 나온 이후 비슷한 시나리오를 반복했다. 크리스텐슨은 정부 당국이 탈중앙화 스테이블코인이라는 이유로 메이커다오를 공격하는 것은 시간 문제라고 봤다. 그는 메이커다오와 다이를 위한 대대적인 구조조정 계획으로 한층 검열 저항성이 강력해진 엔드게임을 제안했다.

2023년 메이커의 엔드게임

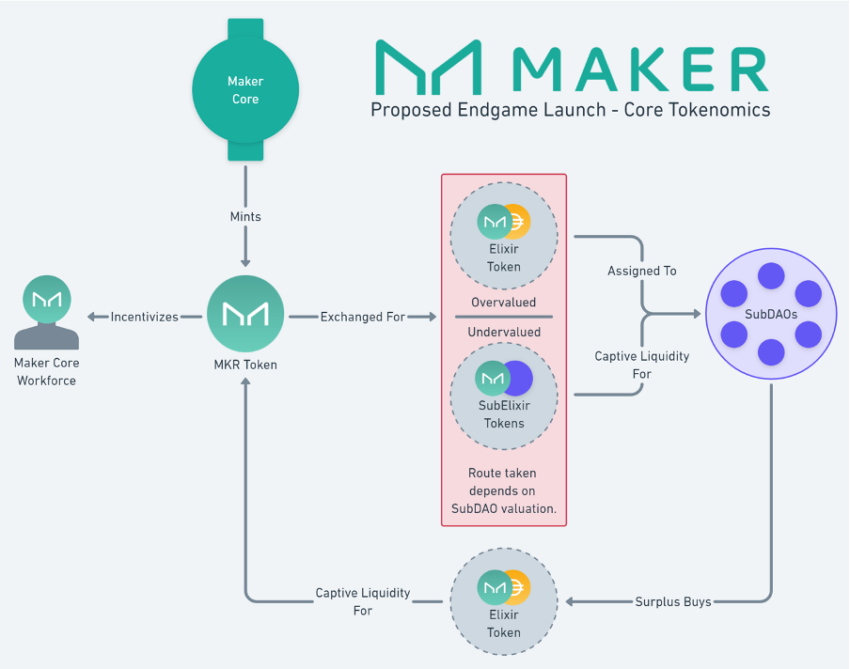

메이커다오는 이더리움 블록체인에서 운영되며 사용자가 다른 암호화폐를 담보로 스테이블코인을 생성하고 거래할 수 있도록 지원하는 디파이 플랫폼이다. 메이커다오의 네이티브 토큰(MKR)이 플랫폼을 관리하고 안정성을 유지한다.

메이커다오는 스테이블코인 DAI의 가격을 안정시키고 청산 위험을 줄이기 위해 ‘엔드게임 토크노믹스’라는 새로운 기능을 도입했다. 이 새로운 시스템은 DAO를 메타다오(MetaDAO)라는 더 작은 단위로 조각내는 방식으로 작동한다. 각각의 메타다오는 특정한 목표를 가진 고유한 토큰을 갖게 되며, 마이너스 금리를 제공하는 동시에 DAI가 근거하는 중앙화된 자산에 25%의 제한을 도입한다.

크리스텐센은 DAI 보유자에게 새로운 메타다오 토큰을 통한 이자 농사가 추가 인센티브로 주어진다고 설명했다. 하지만 이 부분이 많은 비난과 비판을 불러왔다.

“얼마 전 어디선가 본 듯한 위험 아닌가”

디파이 관련 소식을 전하는 익명의 암호화폐 트위터 계정 페이퍼임페리움(PaperImperium)은 메타다오의 구조에 문제가 있다고 지적했다. 메이커 엔드게임을 소개하는 문서는, 제안이 통과되면 사용자가 MKR 토큰을 맡기고 DAI를 빌릴 수 있다고 명시되어 있다. 그런데 메이커다오가 과거 크립토 시장에서 화제가 됐던 실수를 반복할 위험이 있다는 것이다.

It’s devastatingly disappointing to see @MakerDAO’s co-founder pushing this plan. It’s as if nothing was learned this cycle. pic.twitter.com/XQq8NydHqb

— PaperImperium (@ImperiumPaper) February 23, 2023

“메이커다오 공동창업자가 이런 계획을 밀어붙이고 있다니 절망적으로 실망스럽다. 아무것도 배운 게 없는 것 같다.”

“자동차 사고가 나면 속도를 줄이는 타입인 분들은 한 번 보시라고 링크를 건다.”

페이퍼임페리움은 반복적인 소용돌이식 청산(liquidation spiral)이 발생하면, 맡겨진 토큰이 다시 유통되면서 MKR의 가치가 급락할 수 있다고 주장했다. 악의적 행위자의 공격에 프로토콜이 노출돼 지배구조가 위험에 빠질 수도 있다는 것이다. 그는 망고 다오(Mango DAO)에 이뤄졌던 공격을 예로 들었다.

메이커다오의 엔드게임 시스템은 테라·루나 같은 다른 디파이 시스템과 비교되기도 한다. 루나는 디파이 플랫폼 테라 블록체인의 네이티브 토큰이다. 테라USD(UST)는 테라가 제공하는 스테이블코인으로 미국 달러에 고정되어 있으며, 최근 큰 폭으로 하락했다.

비트멕스의 아서 헤이즈는 트위터를 통해 이같이 지적했다.

Hmm looks a lot like backing $UST with its governance token $LUNA.

— Arthur Hayes (@CryptoHayes) February 24, 2023

Did @stablekwon secretly infiltrate @MakerDAO? https://t.co/3u6NzOMkPK

“거버넌스 토큰 루나로 테라USD(UST)의 가치를 유지하는 거하고 비슷하게 보인다. 혹시 권도형(@stablekwon)이 몰래 메이커다오에 침투한 걸까?”

이같은 지적이 한둘이 아니다.

Did @MakerDAO just go #Terra #Luna #UST?#MKR was supposed to be the governance token and the liquidity of “last resort” when DAI gets off peg.

— Duo Nine ⚡ discord.gg/ycc (@DU09BTC) February 24, 2023

Borrow DAI against MKR = liquidation cascade once MKR price crashes.

Death spiral anyone? This is a negative on DAI solvency… pic.twitter.com/nmLOhgzfLE

“메이커다오가 테라가 돼버렸나? MKR은 거버넌스 토큰이자 DAI의 페깅이 흔들리면 마지막으로 기댈 수 있는 유동성 창고이다. MKR을 맡기고 DAI를 빌린다는 건, MKR 가격이 한번 무너지면 유동화가 쏟아진다는 것이다. 데스스파이럴이라고 할 사람 없나? DAI의 상환력에는 부정적일 수밖에 없는 건데.”

테라 플랫폼은 스테이블코인의 가격을 안정화하기 위해 “시뇨리지“라는 메커니즘을 사용했다. 시뇨리지는 수요 변화에 따라 토큰을 생성하고 소멸하는 것으로, 스테이블코인의 가격이 하락하면 새로운 토큰이 생성되고 가격이 상승하면 소멸된다. 메이커다오의 엔드게임 토크노믹스와 마찬가지다.

일각에서는 엔드게임 토크노믹스가 이용자들이 MKR을 매도하지 않았기 때문에 프로토콜 거버넌스에 대한 참여권은 유지하면서, 다이를 통해 생태계를 떠날 수 있도록 허용한다는 점에서, 잠재적 유동성 탈출 스캠이 될 수 있다는 지적도 나온다.

is this to help DAI supply creation and give MKR some kind of demand

— 찌 G 跻 じ MBA, CFA, FRM, CFP, NGMI, HFSP, HENTAI (@DegenSpartan) February 24, 2023

or is this a way for heavy bagholders to exit large MKR bags into DAI at max borrow rate instead of hitting the books https://t.co/eYoLAEjv6c

“DAI 공급 창출을 도우면서 MKR에 일종의 수요를 제공하기 위한 건가? 아니면 MKR 대량 보유자들이 거버넌스에 열심히 복무하는 대신 최대 이자율을 받으며 DAI로 빠져나갈 수 있게 해준 건가?”

다시 보는 테라·루나 사태의 원인

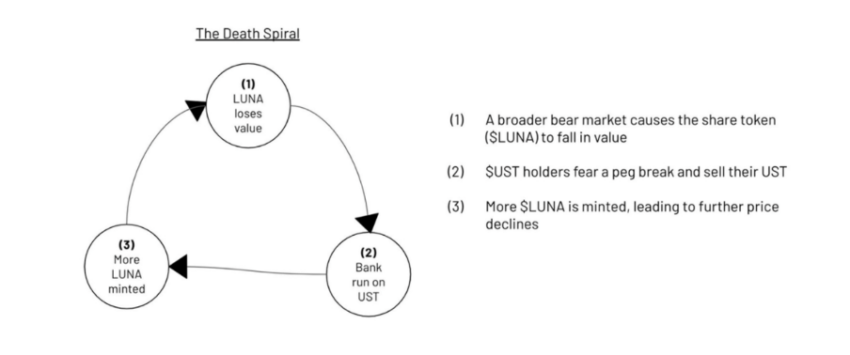

테라는 스테이블코인 생태계를 만드는 것을 목표로 하는 블록체인 플랫폼이다. 스테이블코인인 테라USD(UST)는 플랫폼의 네이티브 토큰인 루나를 포함한 다른 암호화폐 준비금으로 뒷받침되도록 설계됐다. LUNA가 UST를 지원하는 것은 미국 달러에 대한 안정적인 페깅을 유지하기 위한 것이다.

테라는 페깅을 유지하기 위해 ‘민트&번’ 메커니즘을 사용한다. UST 가격이 1달러를 넘으면 사용자는 루나(LUNA) 같은 담보를 예치하여 새로운 UST를 발행하고 그 대가로 UST를 받을 수 있다. 반대로 UST 가격이 1달러 이하로 떨어지면 사용자는 UST를 소각해 기본 담보를 확보할 수 있다.

그러나 UST의 페깅이 일탈하고 그 가치가 USD 가치 아래로 떨어지면서 사용자들은 손실을 피하기 위해 UST를 매도하는 데스 스파이럴이 발생했다. 이로 인해 UST의 가치는 더 떨어졌고, 프로토콜은 페깅을 유지하기 위해 담보로 초과 LUNA를 발행했다.

UST를 지원하기 위해 점점 더 많은 루나가 발행되면서 루나 가치도 하락하기 시작했다. 문제가 악화되자, 테라는 초과 UST와 LUNA를 소각하고 페깅을 유지하기 위한 새로운 메커니즘을 도입하는 등 시스템 안정화를 위한 조치를 시행해야 했다.

DAI의 위험성은 얼마나 심각한가?

엔드게임 토크노믹스를 둘러싼 논란은 변동성이 큰 시장 상황에서 스테이블코인의 페깅을 유지하는 것이 얼마나 위험하고 어려운 일인지를 상기시켰다. 또 이러한 상황을 관리하는 데 있어 투명성과 커뮤니케이션의 중요성, 강력한 리스크 관리 및 비상 계획의 필요성을 일깨웠다.

게다가 모든 사람이 이러한 움직임을 부정적으로 보는 것도 아니다. 프랙스 파이낸스의 CEO이자 창시자인 샘 카제미안은 ‘흥미롭다’고 말했다.

This is a very interesting direction! Excited to see it live & will try minting $DAI with $MKR myself. So basically part of $DAI supply will be backed by its governance token? It’s worth noting $FRAX is moving in the exact opposite direction https://t.co/7I40nKsh4o

— Sam Kazemian (¤, ¤) (@samkazemian) February 24, 2023

“정말 흥미로운 방법이다. MKR로 DAI를 발행하는 것을 실시간으로 볼 수 있다니! DAI 공급의 일부가 거버넌스에 의해 뒷받침된다는 것 아닌가. FRAX가 정반대 방향으로 간다는 것도 지켜볼 만한 일이다.”

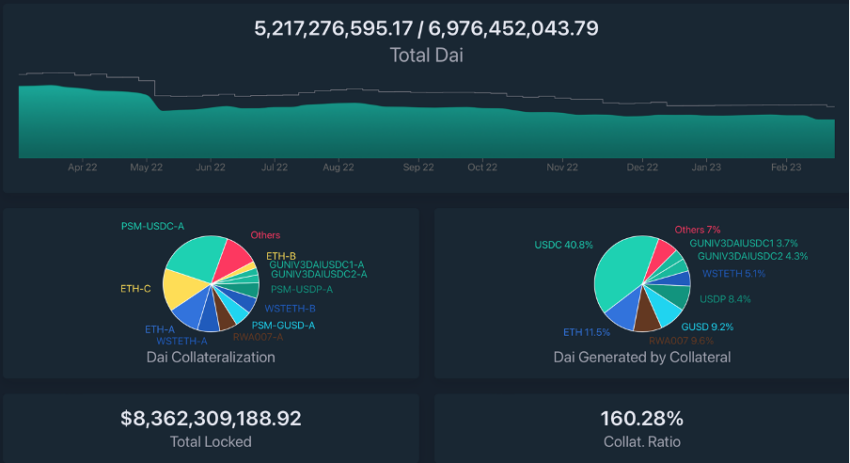

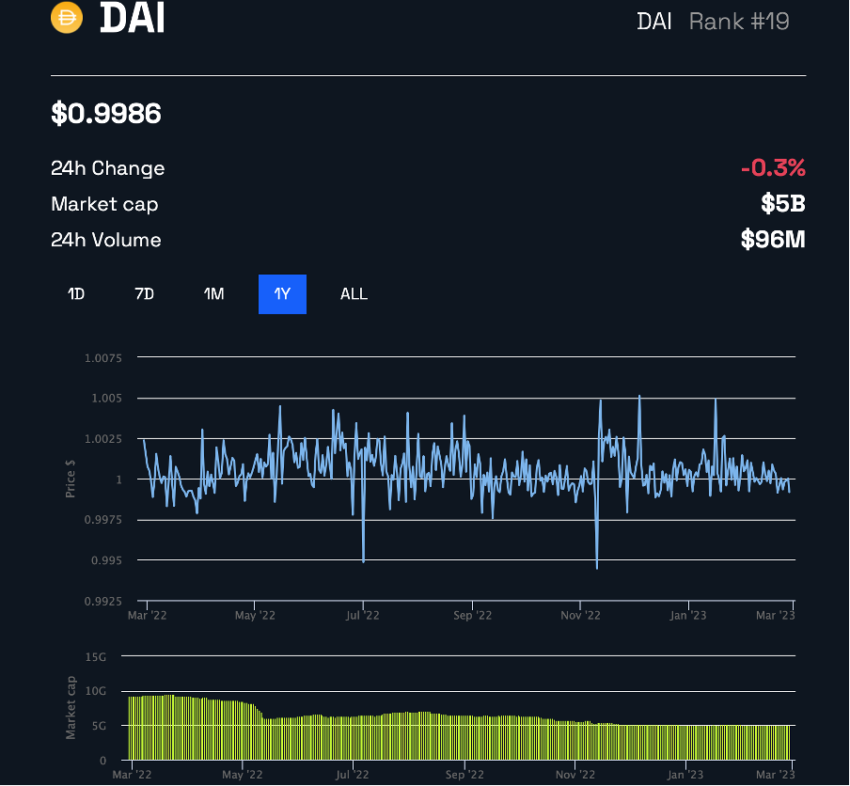

위험성은 오히려 낮다는 목소리도 있다. DAI와 MKR의 시가총액 격차를 보면, DAI의 위험성은 작다는 것이다.

Dai is a $5B market cap stablecoin and MKR’s MC is just $670m.

— Ignas | DeFi Research (@DefiIgnas) February 24, 2023

Assuming a 250% collateral ratio, and if ALL MKR was used to mint DAI, it’s just 268m new dai.

Small risk to DAI.

“DAI는 시총 50억달러 규모의 스테이블코인이고, MKR의 MC는 6억7천만달러에 불과하다. 담보 비율을 250%로 봤을 때, 모든 MKR이 DAI 발행에 쓰인다고 해도 신규 발행되는 DAI는 2억6800만개에 불과하다. DAI에 가해지는 위험은 작다.”

현재 상황은?

비인크립토는 메이커다오의 담당자에게 현재 상황에 대해 문의했지만 아직 답변을 받지 못했다.

전체적으로 보아 메이커다오의 엔드게임 토큰노믹스가 테라·루나 같은 플랫폼에 비해 매력이 있다면, 그건 청산 위험을 줄이고 스테이블코인의 가격을 안정화할 수 있다는 잠재력에 있다. 현재 DAI 담보의 40.8%는 USDC가 뒷받침하고 있고, 이는 안정성을 높이고 디페깅 가능성을 낮춰준다.

USDC와 MKR 외에 다른 자산을 담보로 사용할 수도 있다. 이는 위험을 줄이기는 하지만, 여전히 메이커다오로서는 훌륭한 조치라 할 수 없다. 여전히 MKR이 발행 과정에 연동되기 때문이다. 가격 변동성에 대한 버퍼를 생성하고 이용자가 스테이블코인을 안정적으로 유지하도록 인센티브를 제공함으로써, 디파이 플랫폼은 이용자에게 보다 안정적이고 예측 가능한 환경을 제공할 수 있다.

이 글을 쓰는 시점에 DAI 가격 추세는 최근 상황을 앞두고 제기된 불확실성 속에 일부 하강 압력에 굴복한 상태다.

비인크립토 웹사이트에 포함된 정보는 선의와 정보 제공의 목적을 위해 게시됩니다. 웹사이트 내 정보를 이용함에 따라 발생하는 책임은 전적으로 이용자에게 있습니다.

아울러, 일부 콘텐츠는 영어판 비인크립토 기사를 AI 번역한 기사입니다.